რეფინანსირების სესხების შემოღება ემთხვევა რეფინანსირების განაკვეთის შემოღებასაც, ეს ორი ინსტრუმენტი ძალიან ახლოსაა ერთმანეთთან დაკავშირებული. რეფინანსირების სესხის მინიმალური განაკვეთი რეფინანსირების განაკვეთს შეადგენს. რეფინანსირების სესხი უზრუნველყოფილი სესხია და ბანკებს ამ სესხის მისაღებად ფასიანი ქაღალდების ან სასესხო აქტივების დაგირავება უწევთ.

რეფინანსირების განაკვეთი მონეტარული პოლიტიკის უმნიშვნელოვანეს ინსტრუმენტს წარმოადგენს და მისი ცვლილებით სებ-ი ქვეყანაში საპროცენტო განაკვეთების, დაკრედიტების, მოხმარების და საბოლოო ჯამში ინფლაციის კონტროლს ცდილობს. ამ მიზანს ხელს უშლის მაღალი დოლარიზაციის დონე, სადაც ლარის განაკვეთების ცვლილება საბოლოო ეკონომიკაზე დიდ გავლენას ვერ ახდენს. სწორედ ეს გახლავთ „ლარიზაციის“ ერთ-ერთ ძირითადი მიზანი, სებ-ის მონეტარული პოლიტიკა გახდეს უფრო ეფექტური და რეალური გავლენა მოახდინოს ეკომონიკაზე.

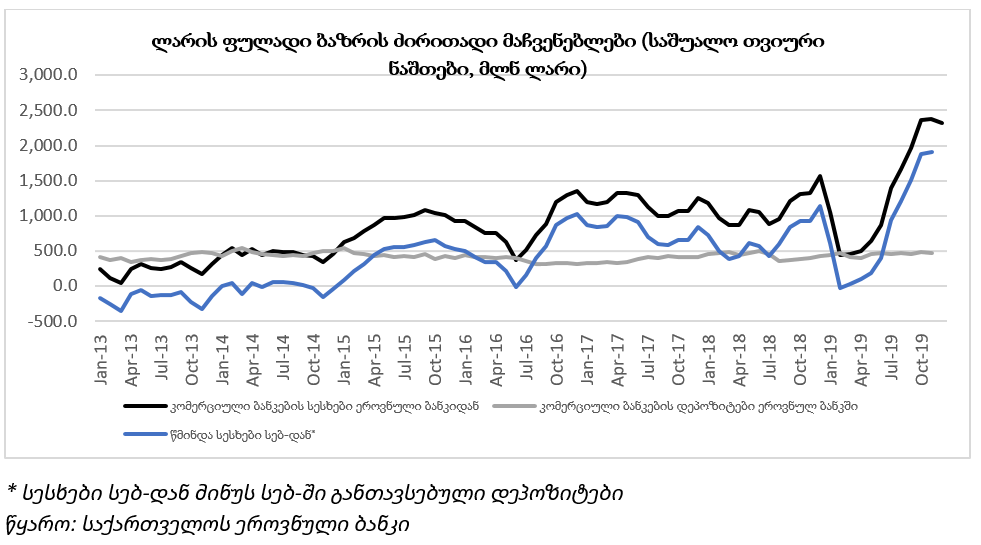

ლარის ფულადი ბაზრის მაჩვენებლების დეტალურ სტატისტიკას ეროვნული ბანკი 2013 წლიდან აქვეყნებს და იგი შემდეგნაირად გამოიყურება:

როგორც გრაფიკიდან ჩანს, ბანკების მიერ სებ-ში განთავსებული დეპოზიტები საკმაოდ სტაბილურია და იგი დაახლოებით 500 მლნ ლარის ფარგლებში მერყეობს. აღნიშნული დეპოზიტი ბანკებისათვის ლიკვიდურობის მართვის საშუალებას წარმოადგენს, რითიც ისინი ჭარბ სახსრებს ეროვნულ ბანკში ერთდღიან დეპოზიტებზე ანთავსებენ. ეროვნული ბანკიდან მიღებული სესხები 2018 წლამდე მეტ ნაკლებად სტაბილური იყო და მოსალოდნელი მოკლევადიანი მერყეობებით ხასიათდებოდა, 2019 წლიდან კი ყოველთვე სტაბილურად იზრდება. ამის მიზეზი შესაძლოა სესხების ლარიზაციის პროგრამა და 2019 წლის იანვრიდან შემოღებული სასესხო შეზღუდვები იყოს.

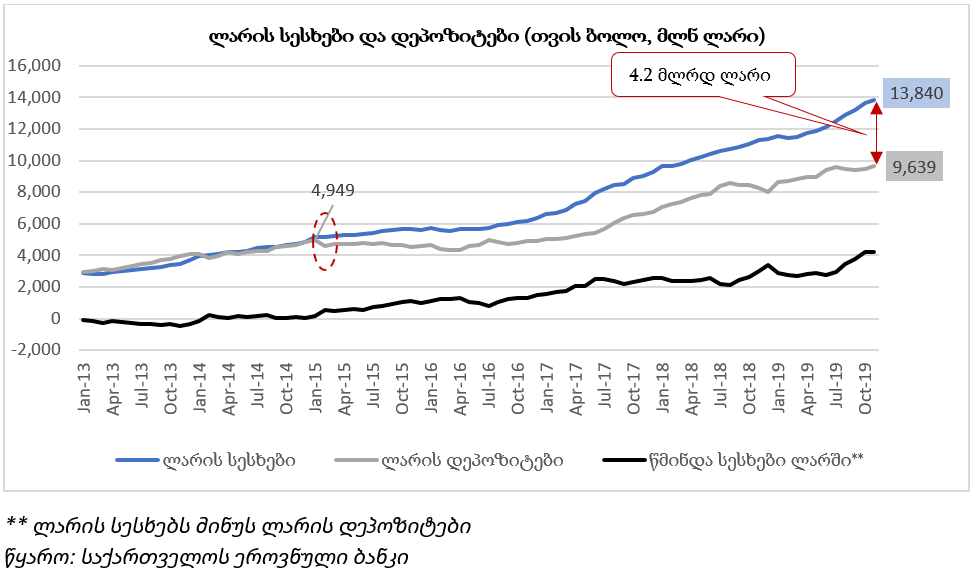

2015 წლიდან ლარის სესხების პოპულარიზაციამ რაც შემდგომ რეგულაციებით გამყარდა, ლარის სესხების პორტფელი მნიშვნელოვნად გაზარდა, ლარის დეპოზიტების მოცულობა კი, შედარებით მცირედ იზრდებოდა. 2015-19 წლებში ლარის სესხები საშუალოდ წელიწადში 23%-ით, დეპოზიტები კი, მხოლოდ 15%-ით იზრდებოდა. თუკი 2014 წლის ბოლოს ლარის სესხები და დეპოზიტები ერთნაირი მოცულობით იყო და დაახლოებით, 5 მლრდ ლარს შეადგენდა, დღეს მათ შორის სხვაობა 4 მლრდ ლარს აჭარბებს.

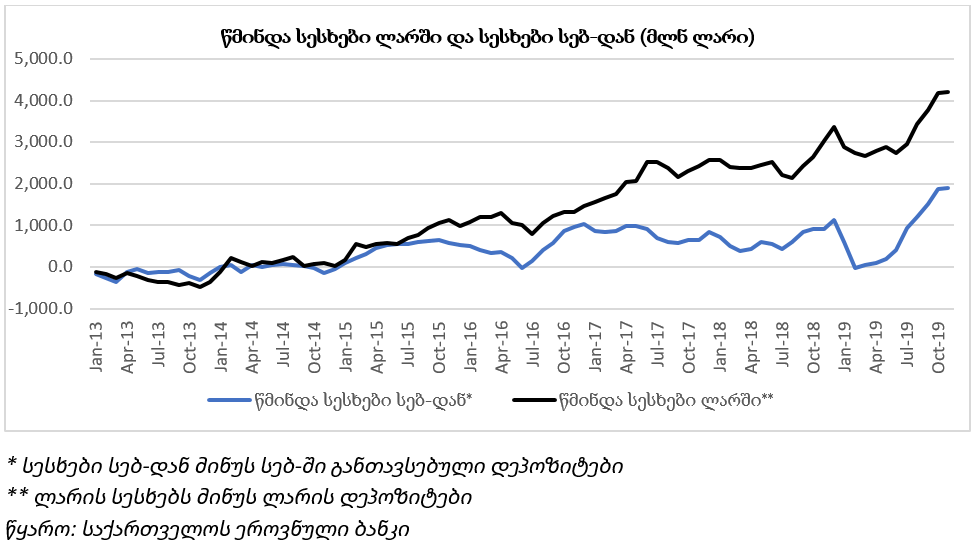

ამ სხვაობის შევსება კომერციულ ბანკებს სხვადასხვა წყაროებიდან უწევთ, მათ შორის ლარში მოზიდული სახსრებიდან და საკუთარი კაპიტალიდან (რომელიც ლარშია ფორმირებული). ამ დანაკლისის შევსების ერთ-ერთი წყარო აღმოჩნდა რეფინანსირების სესხებიც და როგორც ქვედა გრაფიკიდან ჩანს გაზრდილი მოცულობები შესაძლოა ამითაც იყოს გამოწვეული.

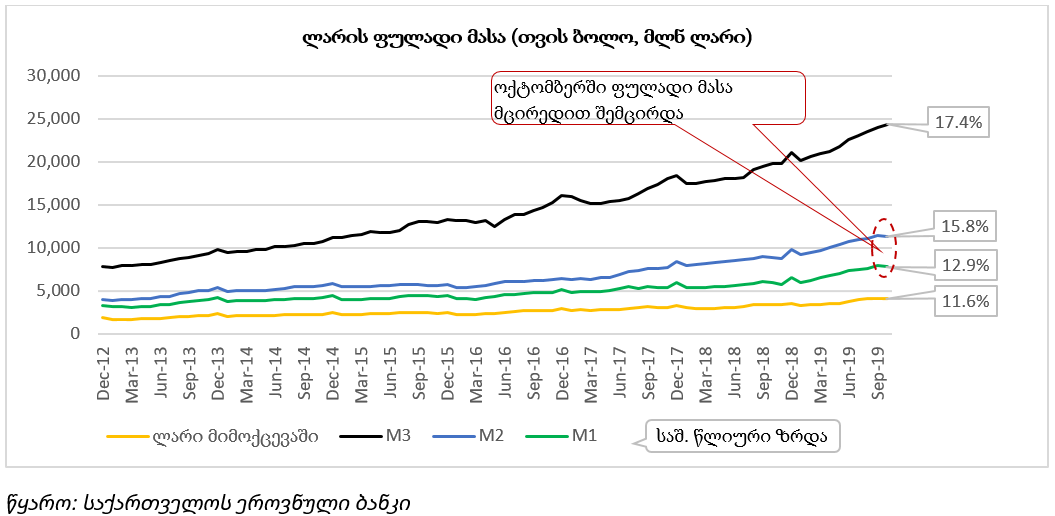

ამავე პერიოდის მანძილზე მკვეთრად იზრდებოდა ლარის მთლიანი ფულადი მასაც, ეკონომიკის წლიურად 4-5% ზრდის პარალელურად, ფულადი მასის სხვადასხვა აგრეგატი 12%, 15% და 17%-ით იზრდებოდა.

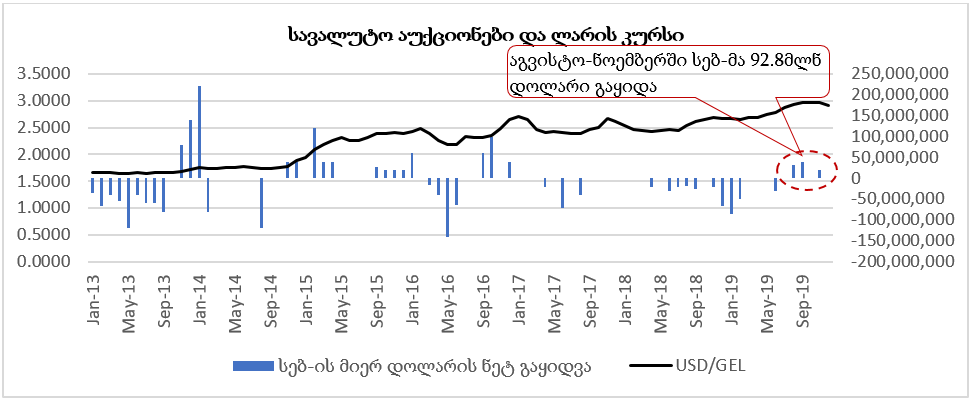

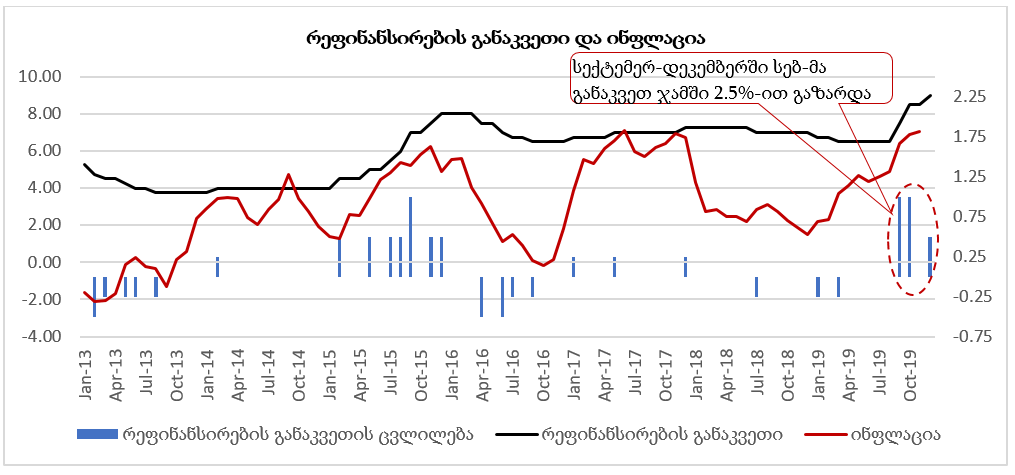

საგარეო ფაქტორებთან ერთად, სავარაუდოდ, ლარის ფულადი მასის ზრდამ თავისი როლი ითამაშა ინფლაციის ზრდაში და ლარის გაუფასურებაში. ამჟამად, სებ-ი აქტიურად ცდილობს ინფლაციის შემცირებას და გაცვლითი კურსის დასტაბილურებას. სწორედ ამით აიხსნება რეფინანსირების განაკვეთის ბოლო 3 თვეში 2.5% გაზრდა, სავალუტო აუქციონებზე 92 მლნ დოლარის გაყიდვა (პირველად 2016 წლის დეკემბრის შემდეგ) და ფულადი მასის მცირედით შემცირება ოქტომბერში (უფრო გვიანდელი მონაცემები ჯერ-ჯერობით არ არის ხელმისაწვდომი).

როგორც ზემოთ აღვნიშნეთ, ლარის სესხების ზრდამ რეფინანსირების სესხების მოცულობის ზრდა გამოიწვია, რითიც ბანკები ნაწილობრივ აფინანსებენ ლარში გაცემულ სესხებს. სწორედ ესაა ერთ-ერთ მიზეზი თუ რატომაა ლარის სესხების აბსოლუტური უმრავლესობა რეფინანსირების განაკვეთზე მიბმული. თავის მხრივ დაჩქარებულმა ლარიზაციამ, რეფინანსირების სესხების მოცულობის და ფულადი მასის ზრდამ კი ინფლაციაზე და გაცვლით კურსზეც მოახდინა ზეგავლენა, რის გამოც სებ-ს მსგავსი უხეში ჩარევები დასჭირდა განაკვეთის გაზრდის მიმართულებით, რამაც მსესხებლებს ლარის სესხის მომსახურება გაუძვირა.