თითქმის ბოლო ორი თვე ლარის ნომინალური გაცვლითი კურსი დოლართან მიმართებით მყარდებოდა (არამარტო დოლართან), მაგრამ აგვისტოს მეორე სავაჭრო კვირის ბოლო დღეს მდგომარეობა რადიკალურად შეიცვალა. სწორედ ამ დღეს ლარის გამყარების ტენდენცია მკვეთრი გაუფასურებისკენ გადაიხარა. თუ ჯერ კიდევ ხუთშაბათს გაცვლითი კურსი 2.7-იან ნიშნულზე დაბლა იყო, აღნიშნული მყისიერად 2.8-იან მაჩვენებელს მიუახლოვდა. ლარის მკვეთრ გაუფასურებას წინ უძღოდა ეროვნული ბანკის მიერ აქტიური სავალუტო ინტერვენციები. მართალია, გაცვლითი კურსის ამა თუ იმ პერიოდში ცვლილების ფაქტორების იდენტიფიცირება და მათი გავლენის გაზომვა პრაქტიკულ შესაძლებლობას მოკლებულია, მაგრამ ცენტრალური ბანკის ინტერვენცია ერთ-ერთი მათგანია. სხვა თანაბარ პირობებში, როცა სავალუტო ბაზარზე ბანკი დოლარს ყიდულობს, ეს კურსის გაუფასურებაზე აისახება და პირიქით, თუ ადგილი აქვს დოლარის გაყიდვას - გამყარებაზე.

გრაფიკი 1: ლარის საშუალო შეწონილი ნომინალური გაცვლითი კურსი , შებრუნებული

წყარო: ეროვნული ბანკი

ხანგრძლივი პაუზის შემდეგ, მიმდინარე წლის მაისიდან ეროვნულმა ბანკმა სავალუტო აუქციონის საშუალებით ბაზარზე ინტერვენციები განაახლა. ამ პერიოდიდან მოყოლებული, სებ-მა ბანკთაშორის სავალუტო ბაზარზე აშშ დოლარი მხოლოდ იყიდა და არ გაუყიდია. მათ შორის აგვისტოში სამჯერ, ჯამში, 70 მლნ დოლარი შეიძინა. ბოლო ასეთი შესყიდვა

10 აგვისტოს, 40.0 მლნ ლარის მოცულობით იყო. გარდა ამისა, ცენტრალურმა ბანკმა 2020 წლის აპრილიდან ახალი ინსტრუმენტი, აუქციონის გარეშე, Bmatch პლატფორმის საშუალებით სავალუტო ინტერვენციები აამოქმედა, რომლის შესახებ ინფორმაცია სრულყოფილად და პროაქტიულად ხელმისაწვდომი არ არის და ცენტრალური ბანკის მიერ ასეთი მექანიზმის გამოყენება

გამჭვირვალე მონეტარული პოლიტიკის მიზანს აცდენილია. არსებული მონაცემებით, Bmatch-ის საშუალებით სებ-ის მიერ ბაზარზე დოლარის წმინდა შესყიდვა 21.3 მლნ იყო, რაც ივნისში 23.4 მლნ დოლარამდე გაიზარდა. ეროვნული ბანკის პრეზიდენტის თქმით, Bmatch-ის გამოყენებით

ივლისში 110.0 მლნ დოლარი შეისყიდეს. რაც შეეხება აგვისტოს მონაცემებს, აღნიშნული სექტემბრის ბოლოსთვის იქნება ხელმისაწვდომი.

ეროვნული ბანკის

ჩარჩო დოკუმენტებში აღნიშნულია და ასევე,

სებ-ის მმართველები მიუთითებენ, რომ საქართველოში თავისუფალი მცურავი გაცვლითი კურსის რეჟიმი მოქმედებს. ამ რეჟიმში ცენტრალური ბანკის ჩარევა მინიმალურია და ის ორი ძირითადი მიზნით ხორციელდება:

საერთაშორისო სავალუტო რეზერვების შევსება (ამ დროს სებ ბაზარზე უცხოურ ვალუტას ყიდულობს) და

კურსი მაღალი მერყეობის კორექტირება. მთავარი საკითხია, ამ ორიდან, რომელი მიზნით ახორციელებს ცენტრალური ბანკი ბაზარზე დოლარის ინტენსიურ შესყიდვას.

უპირველესად უნდა ითქვას, რომ ბოლო კვირებში, როცა ლარის ნომინალური გაცვლითი კურსი მკვეთრად მყარდებოდა, მას სავაჭრო კვირის მანძილზე მკვეთრი რყევები არ ახასიათებდა. აპრილ-მაისში, როცა ცენტრალური ბანკის ინტერვენციები აქტიური არ ყოფილა, კურსის საშუალო მერყეობა 0.48% იყო, რაც უკვე ივნის-ივლისში 0.49%-ს შეადგენდა მაშინ, როცა ეროვნული ბანკი უფრო მეტად გააქტიურდა. აგვისტოს დასაწყისში გაცვლითი კურსი ყოველდღიური ნიშნული კვირის საშუალოსთან მიმართებით 0.39%-ით იხრებოდა, რაც მიმდინარე წლის აგვისტოს მესამე სავაჭრო კვირას 0.75%-მდე გაიზარდა. სწორედ, ამ კვირას ცენტრალურმა ბანკმა აუქციონის საშუალებით მსხვილი ოდენობით, 40 მლნ დოლარი იყიდა, ხოლო Bmatch-ის საშუალებით სავალუტო ინტერვენციებზე ინფორმაცია ხელმიუწვდომელია.

ზემოთ აღნიშნულიდან გამომდინარე, ცენტრალური ბანკის აქტიური სავალუტო შესყიდვების მიზანი მკვეთრ მერყეობის სტაბილიზაცია ვერ იქნებოდა. მით უმეტეს, როცა გაცვლითი კურსის გამოკვეთილი და სტაბილური გამყარების ტენდენცია არსებობდა. შესაბამისად, შეგვიძლია ვთქვათ, რომ ეროვნული ბანკის სავალუტო ინტერვენციებს მიზანი საერთაშორისო რეზერვების შევსება. ასეთივე პოლიტიკის გატარებას ითვალისწინებს საერთაშორისო სავალუტო ფონდის

ახალი სამწლიანი პროგრამა, რადგან ამ უკანასკნელის ერთ-ერთი მიზანი „საგარეო რისკებისადმი მოწყვლადობის შემცირებაა“.

პროგრამის ფარგლებში მომზადებული ანგარიში მიუთითებს, რომ მომდევნო წლებში საერთაშორისო რეზერვების დონე შედარებით დაბალ ნიშნულზე იქნება. კერძოდ, ფონდის რეზერვების შეფასების საზომით, 2021 წელს რეზერვების დონე 107.7% იყო (ადეკვატურობის დიაპაზონი 100-150%), მაგრამ ეს ორგანიზაცია 2022-25 წლებში ამ მაჩვენებელს 77.4%-იანი ნიშნულით პროგნოზირებს.

ეროვნული ბანკის მიერ აქტიური სავალუტო ინტერვენციის საშაულებით რეზერვების შევსებაზე მიუთითებს ბანკის მმართველის განცხადება. ჯერ კიდევ მონეტარული გადაწყვეტილების გამოცხადების დროს კობა გვენეტაძემ თქვა, რომ „

დღესდღეობით, ბაზარი გვაძლევს საშუალებას, რომ ვალუტა შევისყიდოთ, ამიტომ აქტიურად ვახორციელებთ ინტერვენციებს“. მოგვიანებით, სებ-ის პრეზიდენტმა „

ბიზნეს მედია საქართველოს“ გადაცემა „

რედაქტ2-თან“ Bmatch-ის საშუალებით დოლარის შესყიდვაზე განაცხადა, რომ „რა თქმა უნდა, რეზერვების შევსებისთვის მნიშვნელოვანია“. შემდეგი კი, წამყვანის დამაზუსტებელი კითხვისას პირდაპირ თქვა, რომ „სახურავი უნდა შეკეთდეს მაშინ, როცა არ წვიმს. ჩვენ ვფიქრობთ, რომ ახლა არის ის სიტუაცია - რეზერვების დაგროვების“. აღნიშნულით

ეროვნულმა ბანკის პრეზიდენტმა დაადასტურა, რომ ბოლო პერიოდში სებ-ის მიერ დოლარის აქტიური შესყიდვის მიზანი სავალუტო რეზერვების შევსებაა.

გრაფიკი 2: საერთაშორისო რეზერვები - უცხოური ვალუტა (მლნ აშშ დოლარი, %)

წყარო: ეროვნული ბანკი; საქსტატი; ავტორის გამოთვლები.

აქედან გამომდინარე, მეორე მნიშვნელოვანი კითხვაა - ა

რსებობს თუ არა სავალუტო რეზერვების შევსების საჭიროება? პასუხი ცალსახად არ არის. აუცილებელია რეზერვების დანიშნულებასა და მისი ადეკვატურობის ნორმის რამდენიმე ემპირიულ წესის განხილვა. ზოგადად, რეზერვების დანიშნულება ეკონომიკის თვითდაზღვევაა. მათ შორის, მის ძირითადი ნაწილის უცხოური ვალუტის რეზერვების გამოყენება კურსის ფიქსირებისა და მონეტარული მიზნებისთვის ხდება, თუმცა მცურავი კურსის რეჟიმში აღნიშნული მაღალი მერყეობის დროს სტაბილიზაციისთვის გამოიყენება. შესაბამისად, საქართველოში სავალუტო რეზერვების ერთ-ერთი დანიშნულება ესაა, მაგრამ ძირითადი ფუნქცია საგარეო სექტორზე კრიზისების დაზღვევაა. ამ თვალსაზრისით, კი არსებობს რამდენიმე ემპირიული წესი, რომლის მიხედვითაც რეზერვების ადეკვატურობის დონე და მისგან გადახარა იზომება. ასეთები კი იმპორტთან, ფულის მასასთან და მოკლევადიან საგარეო ვალთან მიმართებით რეზერვების ფარდობაა. სავალუტო რეზერვების დანიშნულება მხოლოდ ეკონომიკის თვითდაზღვევა არ არის. უფრო მეტიც, რეზერვები

მონეტარული პოლიტიკის ინსტრუმენტია, მაგრამ მას ცენტრალური ბანკი ვიწრო დანიშნულებით უყურებს.

რეზერვების გაყიდვით შესაძლებელია ინფლაციის მოკლე დროში დათრგუნვა.

საქართველოში საერთაშორისო რეზერვების ძირითადი ნაწილი, საშუალოდ 90.0%, უცხოური ვალუტის რეზერვებია, ხოლო დანარჩენი საშუალოდ 10.0% საერთაშორისო სავალუტო ფონდში სესხების სპეციალური უფლებებია. უცხოური ვალუტის რეზერვების მკვეთრი ზრდა 2008 წლის ომამდე პერიოდს უკავშირდება, ხოლო მომდევნო აქტიური ზრდის ეტაპი 2010-11 წლები იყო. ამის შემდეგ შედარებით მაღალი ზრდა 2018-19 წლებში დაფიქსირდა, როდესაც ცენტრალური ბანკი ბაზარზე დოლარს აქტიურად ყიდულობდა. უახლესი თვალსაჩინო ზრდა 2020 წელს უკავშირდება, როცა პანდემიის დროს მიღებული მასშტაბური საგარეო რესურსი - ვალი დარეზერვდა. აღსანიშნავია, რომ მთავრობის საგარეო ვალი ნაკადები საერთაშორისო რეზერვებში მიემართება, ხოლო სანაცვლოს სახელმწიფო ბიუჯეტი ლარის რესურს ცენტრალური ბანკისგან იღებს.

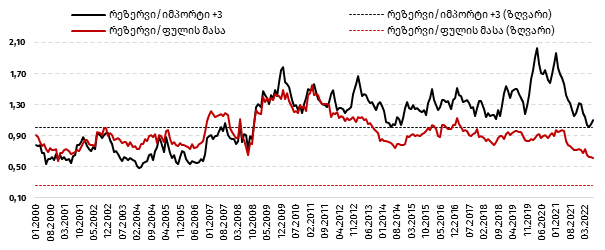

გრაფიკი 3: სავალუტო რეზერვების ადეკვატურობის ემპირიული წესი

წყარო: ეროვნული ბანკი; საქსტატი; ავტორის გამოთვლები.

მიმდინარე წლის ივლისის მდგომარეობით, უცხოური ვალუტის რეზერვების მოცულობამ 3 687.2 მლნ აშშ დოლარი შეადგინა, რაც წინა თვესთან შედარებით 237.7 მლნ დოლარით მეტია, ხოლო წინა წლის ანალოგიურ პერიოდთან კი - 20.0 მლნ დოლარით. მიმდინარე პერიოდში უცხოური ვალუტის რეზერვების წილი მთლიან საერთაშორისო რეზერვებში 88.9%-ია, ხოლო 11.1% სესხების სპეციალური უფლებების წილია. მეორე მხრივ, ბოლო ათწლეულია საერთაშორისო რეზერვები მკვეთრად იზრდება და საკმაოდ დიდი მოცულობისაა. მაგალითად, ევროზონაში ბოლო ხუთი წელი მთლიან ეკონომიკასთან მიმართებით რეზერვების დონე საშუალოდ 6.8%-ია, მაგრამ აშშ-ში გაცილებით ნაკლები, მშპ-ს საშუალოდ 2.5%-ს შეადგენს. განვითარებული ეკონომიკებიდან რეზერვების ყველაზე დიდი მოცულობა შვეიცარიაში, მთლიანი ეკონომიკის საშუალოდ 118.0%-ია. საქართველოში ეს მაჩვენებელი საშუალოდ 22.4%-იან ნიშნულს იკავებს. საქართველოში საერთაშორისო რეზერვების დონე განვითარებული ეკონომიკების საშუალო მაჩვენებელს 15.1 პროცენტული პუნქტით აღემატება, ხოლო განვითარებადი ეკონომიკების ნიშნულს კი - 16.3 პროცენტული პუნქტით.

ვინაიდან რეზერვების ძირითადი დანიშნულება საგარეო სექტორზე კრიზისების დაზღვევა, პირველი საზომი იმპორტთან ფარდობაა. ეს კი ზომავს თუ რამდენი ხანს შეუძლია ქვეყანას, საგარეო სექტორის შოკის შემთხვევაში, რეზერვების საშუალებით იმპორტის დონე უცვლელად შეინარჩუნოს. ფართო თეორიული და ემპირიული ლიტერატურა საერთაშორისო რეზერვების ადეკვატურ დონედ იმ მოცულობას მიიჩნევს, რაც სამთვიან პერსპექტივაში საკმარისი იქნება იმპორტის არსებული დონის სრულად, სხვა წყაროების გარეშე, დასაფინანსებლად. არა მთლიანი, არამედ უცხოური ვალუტის მოცულობასთან მიმართებით, საქართველოში რეზერვების მაჩვენებელი მაღალია და ომის შემდეგი პერიოდიდან სამთვიან იმპორტის დონეს მუდმივად აჭარბებს.

სავალუტო რეზერვების ადეკვატურობის მეორე ემპირიული წესი ფულის მასასთან ფარდობაა. მიუხედავად იმისა, რომ საქართველო ფინანსური სისტემა შედარებით ძლიერია და გაცვლითი კურსის არც ფიქსირებული რეჟიმია, ეს მაჩვენებელი მაინც რელევანტური რჩება, რომელიც ასახავს ქვეყნის უნარს გაუმკლავდეს ადგილობრივი ვალუტისადმი ნდობის დაკარგვის გამო კაპიტალის გადინებას. საქართველოს მსგავსი ეკონომიკის მქონე ქვეყნებისთვის ამ მაჩვენებლის ადეკვატურ დონე 5.0-25.0%-იანი შუალედშია მიჩნეული. ფულის მასასთან მიმართებით უცხოური ვალუტის რეზერვების დონე ისტორიულად ადეკვატურზე მაღლაა. მიმდინარე წელს ადეკვატურობის 25.0%-იანი დონეს საშუალოდ 2.6-ჯერ აღემატება.

მესამე საზომი კი ე.წ. გრინსპან-გიდოტის წესია, რომელიც საერთაშორისო რეზერვებსა და კერძო და საჯარო სექტორის მოკლევადიან საგარეო ვალს შორის ფარდობას ასახავს. ამ საზომით რეზერვების ადეკვატურ დონედ მიჩნეული 1.0-იანი ნიშნულია. ეს კი ნიშნავს, რომ ქვეყანას შეუძლია ერთი ფისკალური წელი გაატაროს საგარეო კაპიტალის ბაზარზე წვდომის გარეშე.

აღნიშნული საზომითაც საქართველოს საერთაშორისო რეზერვების დონე ადეკვატურობის ზღვას აჭარბებს. ბოლო ხუთი წლის მანძილზე საერთაშორისო რეზერვები

მოკლევადიანი საგარეო ვალის საშუალოდ 141.2%-ია, რაც წლიდან წლამდე იზრდება და 2020 წლის ბოლოს 168.4%-ს შეადგენდა. ამდენად, ცალსახაა, რომ რეზერვების მოცულობა სამივე ემპირიული წესის მიხედვით, ადეკვატურობის დონეზე გაცილებით მაღალ ნიშნულზეა, რაც საქართველოს გააჩნია და ეროვნული ბანკის განკარგულებაშია.

ფაქტია, რომ საქართველოს საერთაშორისო რეზერვები (ძირითადი ნაწილი უცხოური ვალუტა) ომის შემდეგ მკვეთრად გაზრდილია და დღევანდელი მდგომარეობით ადეკვატურობის სამივე ძირითად ზღვარს თვალსაჩინოდ აჭარბებს. შესაბამისად,

ცენტრალური ბანკის მიერ სავალუტო რეზერვების აქტიური შევსების და შესაბამისად, ამ მიზნით ბაზარზე დოლარის ყიდვის აუცილებლობა არ არსებობს. ნებისმიერ შემთხვევაში,

გაცილებით მნიშვნელოვანი კითხვა ეროვნული ბანკის მიერ სავალუტო ბაზარზე დოლარის აქტიურ შესყიდვის მართებულობას უკავშირდება. პირობითად, თუ სავალუტო რეზერვების შევსების აუცილებლობა დგას,

არის თუ არა სათანადო მაკროეკონომიკური გარემო ამისთვის? მიუხედავად იმისა, რომ

ცენტრალური ბანკის მმართველი შეფასებით სათანადო გარემოა, ცალსახად, პასუხია - არა.

შეუძლებელია ზედიზედ 13 კვარტლის მანძილზე სამიზნე მაჩვენებელზე მაღლა და წელიწადზე მეტი ორნიშნა ინფლაცია სათანადო მაკროეკონომიკური გარემო იყოს უცხოური ვალუტის შესყიდვის და რეზერვების შევსებისთვის, რადგან ასეთი რამ მონეტარული პოლიტიკის შემსუბუქებისკენაა მიმართული.

მაღალი ინფლაციის დაძლევაში ცენტრალური ბანკების მიდგომა მონეტარული პოლიტიკის გაზრდაა. შესაბამისად, ბოლო პერიოდში

დიდი ბრიტანეთის,

აშშ-ს,

კანადა,

ავსტრალია და

ევროპის ცენტრალურმა ბანკებმა მონეტარული პოლიტიკა მკვეთრად გაამკაცრა. ასეთივე პოზიცია აქვს ეროვნულ ბანკს მმართველს და მონეტარული პოლიტიკის კომიტეტს, რომელმაც

მარტის ბოლოდან პოლიტიკის განაკვეთი 11.0%-მდე გაზარდა და ამ ნიშნულზე ინარჩუნებს. სები მიიჩნევს, რომ მონეტარული პოლიტიკა მკაცრია და ასე უნდა დარჩეს, სანამ „

ინფლაციურ მოლოდინებზე ზრდის მიმართულებით არსებული რისკები საკმარისად არ შერბილდება“. თუმცა, ეროვნული ბანკის მიერ ბაზარზე დოლარის ყიდვა მონეტარულ პოლიტიკას ამსუბუქებს. აღნიშნულს თავად ცენტრალური ბანკიც მიუთითებს და აღნიშნავს, რომ ს

ავალუტო შესყიდვები მონეტარული პოლიტიკის სწრაფი შემსუბუქებაა. ამდენად, სებ-ის მიერ სავალუტო ბაზარზე დოლარის აქტიური შესყიდვა ამსუბუქებს მონეტარულ პოლიტიკას და კონტრპროდუქტიულია ორნიშნა ინფლაციის და ინფლაციური მოლოდინების შესამცირებლად. ამ პირობებში, საფინანსო სისტემაში ლარის რესურსები იზრდება, ხოლო დოლარში მცირდება. ეს კი, სხვა თანაბარ პირობებში, ლარში საპროცენტო განაკვეთების და შესაბამისად, დაკრედიტების ტემპის ზრდაზე აისახება და პირიქით, კომერციულ ბანკებში დოლარის ლიკვიდურობის შემცირება, ამავე ვალუტაში სესხებს გააძვირებს.

საბოლოოდ, შეგვიძლია ვთქვა, რომ ეროვნული ბანკის მიერ სავალუტო ბაზარზე დოლარის აქტიური შესყიდვა და ამგვარი პოლიტიკის გაგრძელება არსებული პრობლემის - ორნიშნა ინფლაცია დაძლევის თავად ეროვნული ბანკის მიერვე არჩეული პოლიტიკის კონტრპროდუქტიულიც კია. ცენტრალური ბანკი ერთი ინსტრუმენტით მონეტარულ პოლიტიკას ამკაცრებს და მეორე ინსტრუმენტით არბილებს. ეროვნული ბანკის მიერ სავალუტო ინტერვენციების კუთხით გატარებული პოლიტიკა არამართებულია, რადგან ასეთი პოლიტიკა, სხვა თანაბარ პირობებში - ლარის ნომინალური გაცვლით კურს აუფასურებს და ინფლაციური პროცესს ხელს უწყობს. გარდა ამისა, სხვადასხვა ემპირიული წესით, სავალუტო რეზერვების შევსების აუცილებლობაც არ არსებობს.

(სტატიის ავტორის მოსაზრება, შესაძლოა, არ ემთხვეოდეს BM.GE-ის რედაქციის პოზიციას)