საქართველოში მიმდინარე წლის ივლისში ჩატარებული

საზოგადოებრივი აზრის კვლევის მიხედვით, მოსახლეობის 42%-სთვის ყველაზე დიდი ეკონომიკური პრობლემა ინფლაციაა, რითაც აღნიშნული საკითხი მწვავე ეკონომიკური პრობლემებს შორის მასშტაბით მეორე პოზიციას იკავებს. პირველ ადგილზე 59%-ით უმუშევრობაა. საზოგადოებრივი აზრის სუბიექტური შეფასებები იზიარებს იმ ტენდენციას, რაც ე.წ. ობიექტურ მაჩვენებლებშია ასახული. შესაბამისად, მოსახლეობის მიერ ასეთი შეფასება გასაკვირი არ არის, რადგან სამომხმარებლო ფასების წლიური ზრდის ტემპის მაჩვენებელი ივლისიდან ორნიშნა რიცხვია, რაც თითქმის 2011 წლის პირველი ნახევრის ნიშნულს მიუახლოვდა. ამ წელს სამომხმარებლო ფასების დონის ყველზე მაღალი ზრდა მაისში, 14.3% იყო. მიმდინარე წელს კი ყველაზე მაღალი ნიშნული აგვისტოსა და ოქტომბერში, 12.8%-ია. წინა თვეს განსაკუთრებით მაღალი ზრდა სურსათის (18.4%) და ტრანსპორტის ჯგუფში (19.6%) იყო. აღნიშნული კი საშუალო სტატისტიკური მომხმარებლის მთლიანი მოხმარების 45.2%-ია. ეს კი ლარის მსყიდველობითი უნარის მასშტაბურ შემცირებას ასახავს, რაზეც პასუხისმგებელი ის კონსტიტუციური ორგანო - ეროვნული ბანკია, რომელიც ფლობს ლარის ემისიის მონოპოლიურ ძალაუფლებას.

ეკონომიკაში ფასების დონის ზრდა კი, რასაც ინფლაციას უწოდებენ, ერთ-ერთი მწვავე პრობლემაა, რაც ცხოვრების ხარისხის გაუარესებაში აისახება. მოსახლეობის ის ნაწილი, რომელთა შემოსავალი ფიქსირებულია, ინფლაციის წნეხს ყველაზე მძიმედ განიცდიან. ესენი კი უმეტესად ის ადამიანებია, რომელთა შემოსავალი შრომის ანაზღაურებაა. მათი რაოდენობა კი ბევრია. მაგალითად, გასულ წელს დაქირავებით დასაქმებული 845.3 ათასი შრომისუნარიანი პირი იყო, ხოლო ეკონომიკაში მთლიანი შემოსავლების ფორმირების 36.9% სწორედ ხელფასებზე მოდიოდა. ამ სახის შემოსავლები კი დროის მოკლე პერიოდში არ იცვლება და შესაბამისად, მოსახლეობის მსყიდველობითი უნარი მცირდება. ფასების დონის ზრდა საზიანოა განსაკუთრებით მოსახლეობის ყველაზე ღარიბი ნაწილისთვის, რადგან მათი შემოსავლის მნიშვნელოვანი ნაწილი სოციალური ტრანსფერებია (პენსია, სოციალური დახმარება და სხვა). სოციალური ტრანსფერების ნომინალური ოდენობა კი მოკლევადიან პერიოდში არ იცვლება. ეს ყველაფერი კი მიუთითებს საკითხის მეტად პოლიტიკურობას, მაგრამ ინფლაცია პოლიტიკური დღის წესრიგის მიღმა რჩება. შეიძლება ამ შემთხვევაში მიზეზი ქვეყანაში არსებული პოლიტიკური არასტაბილურობა და საარჩევნო პერიოდში განვითარებული მოვლენებია, მაგრამ არც სხვა პერიოდში გამოირჩეოდა ფასების ზრდა პოლიტიკურ დღის წესრიგში თვალსაჩინო ადგილით, თუ არ ჩავთვლით ბიზნესია და ეკონომიკის საკითხებზე მომუშავე მედიის ყურადღებას. ასეთი გარემო კი ხელს უწყობს ფასების სტაბილურობაზე პასუხისმგებელ ინსტიტუტს იყოს ნაკლებად ანგარიშვალდებული და თავი აარიდოს პასუხისმგებლობას.

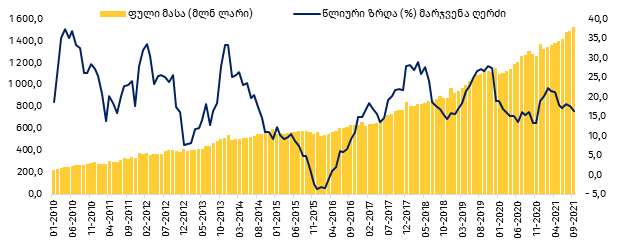

გრაფიკი 1: სამომხმარებლო ფასების დონის წლიური ცვლილება, სებ-ის მმართველის მიუხედივით (%)

წყარო: საქართველოს ეროვნული ბანკი

როგორც დასაწყისში აღვნიშნეთ, სამომხმარებლო ფასების 12.8%-იან ზრდაზე პასუხისმგებელი ეროვნული ბანკია, რომლის უმთავრესი კონსტიტუციური მანდატი სწორედ ფასების სტაბილურობის უზრუნველყოფაა და შესაბამისად, ამ ამოცანის ჯეროვნად შესრულებისთვის

ფართო დისკრეციული ძალაუფლებითაა აღჭურვილი. კერძოდ, ძალაუფლების უდიდესი ნაწილი ეროვნული ბანკის პრეზიდენტზეა დელეგირებული, რომელიც მონეტარული კომიტეტის რეკომენდაციების საფუძველზე იღებს ფულად-საკრედიტო პოლიტიკასთან დაკავშირებულ გადაწყვეტილებას. ამდენად, მონეტარული პოლიტიკის და შესაბამისად, ინფლაციის ორნიშნა ნიშნულზე პასუხისმგებელი ცენტრალური ბანკის ხელმძღვანელია. სწორედ სებ-ის მმართველი ინდივიდუალურად იღებს გადაწყვეტილებას მონეტარული პოლიტიკაზე და იყენებს მისთ ხელთ არსებულ პოლიტიკის ინსტრუმენტებს, რაც საბოლოოდ ფულის მასაზე და მისი ცვლილების დინამიკაზე ახდენს გავლენა. ფულის მასის კონტროლით ხდება ცენტრალური ბანკი მიერ მთლიანად ეკონომიკაზე და ინფლაციაზე ზემოქმედება. ეს ყველაფერი კი ცვლის ეკონომიკური აგენტების ქცევას, რესურსების განაწილებას და ირიბი დაბეგვრის პარამეტრებს. დაბეგვრის განაკვეთს, რადგან ინფლაცია გადასახადია ფულის ფლობაზე.

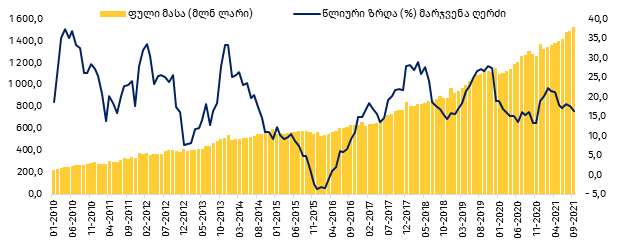

გრაფიკი 2: მონეტარული აგრეგატი M2 - ფულის მასა და მისი წლიური ზრდა

წყარო: საქართველოს ეროვნული ბანკი; ავტორის გამოთვლები

ეროვნული ბანკი ფულის მასაზე გავლენას სხვადასხვა ინსტრუმენტით ახდენს. მათ შორის, ყველაზე ხშირად გამოყენებული მოკლევადიანი რეფინანსირების სესხებია, რომელიც ყოველკვირეულად, აუქციონის სახით, დადგენილი მონეტარული პოლიტიკის განაკვეთის მინიმალური ფასით გაიცემა. აღნიშნული განაკვეთით ცენტრალური ბანკი კომერციული ბანკებისთვის ლიკვიდურობის მიწოდებას მართავს და ზემოქმედებს ფულადი ბაზრის საპროცენტო განაკვეთებზე. თუკი პოლიტიკის განაკვეთი იზრდება (მონეტარული პოლიტიკა მკაცრდება), მას უარყოფითი გავლენა აქვს ფულის მასის ზრდის ტემპზე. მიმდინარე წლიდან სწორედ პოლიტიკის განაკვეთის ზრდა დაიწყო ეროვნულმა ბანკმა. კერძოდ, მარტიდან მოყოლებული რეფინანსირების განაკვეთი 8%-დან 10%-მდე გაიზარდა. მიუხედავად ამისა,

დაკრედიტების ტემპი იზრდება და შესაბამისად, ფულის მასაც. რაც არა თუ ეკონომიკაში ფასების დონის შემცირებას უზრუნველყოფს, არამედ ზრდაზე აისახება. შეიძლება ითქვას, რომ ერთი ხელით, რასაც ეროვნული ბანკი აკეთებს, მეორე ხელით მთავრობასთან ერთად აზიანებს. მაგალითად, გასულ წელს

ეროვნული ბანკის მიერ კომერციული ბანკებისთვის სხვადასხვა ინსტრუმენტებით მიწოდებული ფული, მთავრობის მიერ ჯერ სესხის აღება და შემდეგ კომერციული ბანკების დეპოზიტზე განთავსება (იხ. გრაფიკი 3), სესხის პროცენტების სუბსიდირება და სხვა ოპერაციები, რომელიც ფულის მასის ზრდაზე აისახა. 2020 წელს ფულის მასა 18.8%-ით გაიზარდა, ხოლო მიმდინარე წლის სექტემბრის მდგომარეობით წლიური ზრდა 16.4%-ია. მართალია სექტემბერში ფულის მასის წლიური ზრდის ტემპი შემცირებულია, მაგრამ ის კვლავ მაღალია და წინა წლის ანალოგიურ პერიოდში არსებულს აღემატება.

გრაფიკი 3: კომერციულ ბანკებში სამთავრობო სექტორის დეპოზიტები (პერიოდის ბოლოსათვის, მლნ ლარი)

წყარო: საქართველოს ეროვნული ბანკი

მიუხედავად ზემოთ განხილულის - პანდემიის პერიოდში სებ-ის ექსპანსიური პოლიტიკისა, ეროვნული ბანკი ორნიშნა ინფლაციაში მონეტარული პოლიტიკის წვლილს არ ხედვას და „ერთჯერადი“ და „ეგზოგენური“ ფაქტორებით ხსნის, რაც უფრო პასუხისმგებლობის არიდების მიზნით განტევების ვაცის ძიებას ჰგავს. ასეთი კი ცალკე აღებული პანდემია აღმოჩნდა და არა პანდემიის პერიოდში ეროვნულ ბანკისა და მთავრობის ერთობლივი პოლიტიკა. ჯერ კიდევ მაშინ, როცა 2020 წლის შუა პერიოდში ინფლაციის მკვეთრი ზრდა შეინიშნებოდა, ცენტრალური ბანკი მონეტარულ პოლიტიკას არბილებდა, რასაც წლის ბოლოსკენ და

2021 წლის პირველივე ნახევრისთვის ინფლაციის მიზნობრივ მაჩვენებლამდე (3.0%) შემცირების პროგნოზს აფუძნებდა, თუმცა აღნიშნული პერიოდიდან სამომხმარებლო ფასების ზრდის ტემპი არა თუ შემცირდა, პირიქით, მკვეთრად გაიზარდა. ფასების ზრდის დაჩქარებულ დინამიკას კი უკვე მისგან დამოუკიდებელი, ეგზოგენური ფაქტორებით ხსნიდა. მაგალითად, სები

აგვისტოს ინფლაციას, როცა ფასების ზრდა ორნიშნა რიცხვი გახდა, „ერთჯერადი და მონეტარული პოლიტიკისგან დამოუკიდებელი ფაქტორებს“ უკავშირებდა. სამომხმარებლო ფასების 12.8%-იან ზრდაში, მისივე კალკულაციით, ასეთი ეგზოგენური ფაქტორების წვლილს 9.0 პ.პ.-ით ოდენობით ხედავდა და აქვე მიუთითებდა დროებით ფაქტორების წლის ბოლომდე გაგრძელებაზე. თითქმის ასეთივე ახსნა მოუძებნა

სექტემბრის 12.3%-იან ფასების ზრდას იმ განსხვავებით, რომ ამჯერად „ეგზოგენური, დროებითი ფაქტორების“ კონტრიბუცია 8.0 პ.პ. -მდეა შემცირებული. ამდენად, ეროვნული ბანკი ზედიზედ ოთხთვიან ორნიშნა და მანამდე მიზნობრივ მაჩვენებელზე ორჯერ მეტ ინფლაციაში მის როლს ვერ ხედავს და თვითგანსაზღვრულ მანდატს მიღმა განიხილავს.

საბოლოოდ, შეიძლება ითქვას, რომ ეროვნული ბანკის მიერ გამკაცრებული მონეტარული პოლიტიკა მხოლოდ ფული მასის ზრდის ტემპის შემცირებას უზრუნველყოფს, მაგრამ საჭიროა უფრო მეტი, წინა პერიოდში მიწოდებული ლიკვიდურობის (ფული) ამოღება და მულტიფიცირების მკვეთრი შემცირება, რისთვისაც ცენტრალურ ბანკს რამდენიმე ქმედითი ინსტრუმენტი გააჩნია, როგორიცაა - უცხოური ვალუტის რეზერვები, მინიმალური სარეზერვო მოთხოვნები, სადეპოზიტო სერტიფიკატები და ა.შ. მაგალითად, ეროვნული ბანკის მიერ სავალუტო აუქციონზე გაყიდული უცხოური ვალუტა ფულის მასას ამცირებს. თუმცა, სები სავალუტო რეზერვებს პასიურად იყენებს. მიმდინარე წელს ეროვნულმა ბანკმა სულ 9 ინტერვენცია, ჯამში, 332.9 მლნ აშშ დოლარის განახორციელა, ხოლო გასულ წელს სებ-მა 26 ინტერვენციით ბაზარზე 873.2 მლნ აშშ დოლარი გაყიდა. ასეთივე ინსტრუმენტია სადეპოზიტო სერტიფიკატები, რაც ლიკვიდურობის ამოსაღებად გამოიყენება და აღნიშნულ ინსტრუმენტს ეროვნული ბანკი თვეში ერთხელ იყენებს, მაგრამ მხოლოდ 20.0 მლნ ლარის ნომინალით, როცა მოთხოვნიდან გამომდინარე უფრო მეტის განთავსება შესაძლებელია. კიდევ ერთი მნიშვნელოვანი ინსტრუმენტი დეპოზიტებზე მინიმალური რეზერვის განაკვეთის მოთხოვნაა, რაც კომერციული ბანკების მიერ დეპოზიტების ნაწილობრივ დარეზერვებას გულისხმობს. შესაბამისად, რაც უფრო მეტია დარეზერვების მაჩვენებელი, მით ნაკლებია ფულის მულტიფიცირების კოეფიციენტი, რასაც უარყოფითი გავლენა გააჩნია ფულის მასის ზრდაზე. ამ ნაწილში მონეტარული პოლიტიკა მკვეთრად შერბილებულია. პოლიტიკის შერბილება 2016 წლიდან დაიყო, როცა ეროვნულ ვალუტაში სარეზერვო ნორმა 10.0%-დან 7.0%-მდე შემცირდა, ხოლო 2018 წლის მეორე ნახევრიდან ეს მაჩვენებელი 5.0%-ია. ამ პერიოდში, პირიქით, უცხოურ ვალუტაში პოლიტიკა გამკაცრდა, რადგან მინიმალური სარეზერვო ნორმა 15.0%-დან 25.0%-მდე გაიზარდა. ეს კი სწორედ დე - დოლარიზაციის (ლარიზაციის) პოლიტიკის ფარგლებში გატარდა, რასაც

ლარის ნომინალური გაცვლითი კურსის გაუფასურებაზეც გავლენა გააჩნია, რადგან ამგვარი პოლიტიკა ეკონომიკაში უცხოური ვალუტის ზრდაზე უარყოფითად მოქმედებს და პირიქით, ლარის მასის ზრდის ხელშემწყობია.

ამდენად, ეროვნულ ბანკს აქვს ბევრად უფრო მკაცრი პოლიტიკის გატარების შესაძლებლობა და რესურსი, რომლის შედეგები მოკლევადიან პერიოდში აისახება, ვიდრე რეფინანსირების განაკვეთის გამოყენება. სწორედ, ასეთი პოლიტიკა იქნება ადეკვატური პასუხი ორნიშნა ინფლაციურ მოლოდინებზე და 2011 წელის ფასების ზრდის ანტირეკორდის არიდების საშუალება. აღნიშნულს ამჟამინდელი ზრდის ნიშნული მხოლოდ 1.5 პ.პ.-ითაა დაშორებული და სებ-ის მოქმედი მმართველის შესაძლებლობა, გაიმეოროს წინამორბედის შედეგები, წელიწადსა და თითქმის ხუთ თვეს ითვლის.

<სტატიის ავტორის მოსაზრება, შესაძლოა, არ ემთხვეოდეს bm.ge-ის რედაქციის პოზიციას>