ამასთან, დასაწყისშივე უნდა აღვნიშნოთ, რომ 2005 წელს გატარებული ფუნდამენტური რეფორმების შედეგად საქართველოს გააჩნია ზომიერად ლიბერალური, დივერსიფიცირებული და გაწონასწორებული საგადასახადო სისტემა, რომელიც უზრუნველყოფს როგორც კერძო სექტორის, ისე მომხმარებლების პროპორციულად (და არა პროგრესულად) მონაწილეობას ბიუჯეტის საშემოსავლო ნაწილის ფორმირებაში.

„პროპორციული ტარიფით ვიხდით განსხვავებულად მეტ რაოდენობას, ხოლო პროგრესული ტარიფით გადავიხდიდით ზედმეტს საერთო საქმისთვის,“ - ე.ი. პროპორციული საგადასახადო განაკვეთებით ყველას წვლილი საგადასახადო სისტემაში დამოკიდებულია გადამხდელების შესაძლებლობებზე (ვისაც მეტი შეუძლია, მეტს იხდის საერთო საქმისთვის, ვისაც ნაკლები - ნაკლებს), მაგრამ არავის უწევს სხვაზე მეტის გადახდა, როგორც ეს მოხდებოდა პროგრესული ტარიფების პირობებში.

ამასთან, 2016-2019 წელში მომზადდა, ამოქმედდა და პირველი შედეგები მოიტანა ე.წ. მოგების დაბეგვრის ესტონურმა მოდელმა, რომელმაც რეინვესტირების შემთხვევაში კომპანიები გაანთავისუფლა დაბეგვრის ვალდებულებისგან. ესტონური რეფორმა ძირითადად შეეხო მსხვილ ბიზნესს, მაშინ როცა სლოვენიური მოდელის შემთხვევაში აღნიშნული შეღავათი საშუალო ბიზნესსაც წაახალისებდა.

მიუხედავად მოგების გადასახადის რეფორმის არასრულყოფილობისა, 2019 წლის მონაცემებით ესტონური მოდელითაც კერძო სექტორმა მიიღო მნიშვნელოვანი შეღავათი, ეკონომიკის სასარგებლოდ მოგების გადასახადიდან საბიუჯეტო ტვირთი 40% შემცირებულია, ხოლო მოგების გადასახადის სრულად გაუქმება (ე.წ. სლოვენიური მოდელი - ე.წ. „General Taxation of Cash Flow“) პოლიტიკური ნების პირობებში დღეს მხოლოდ საკანონმდებლო გამოწვევას წარმოადგენს.

შესაბამისად, დღეს საქართველოში არსებული საგადასახადო ტვირთი არ არის პრობლემური და ის ზომიერად დაბალია. ხოლო მისი მოდერნიზაციის ინოვაციური იდეების გათვალისწინებითაც (მაგალითად, კონკურირებადი დღგ რეგიონებისა და დარგების, ან პროდუქტთა და მომსახურებათა ჯგუფების მიხედვით), სახელმწიფოს ზომა ეკონომიკაში 30-35% ფარგლებშია. ასეთი დაბალი მაჩვენებლით საქართველო ევროპის პირველ ხუთეულშია (შვეიცარია, ირლანდია, საქართველო, სლოვენია, სლოვაკეთი), ხოლო აღმ. ევროპაში - პირველ სამეულში.

ნეოკონსერვატიული ეკონომიკური პოლიტიკა (აგრეთვე ცნობილი სახელწოდებით „ფისკალური კონსერვატიზმი“) ეფუძნება ინდივიდუალური თავისუფლების ზომიერად შეზღუდვის ხარჯზე საზოგადოებრივი ინტერესიდან გამომდინარე საგადასახადო დივერსიფიკაციის გზით მცირე და მოქნილი სახელმწიფოს იდეას, რომელიც საზოგადოებას ფისკალურ დეცენტრალიზაციას სთავაზობს. ის მნიშვნელოვან შეზღუდვებს აწესებს ცენტრალური ბიუჯეტის ხარჯვით ნაწილში რომელიმე ინდუსტრიის სასარგებლოდ, უარს ამბობს რეგულაციების შემოღებაზე და მასთან დაკავშირებული ბიუროკრატიის შექმნაზე, ორიენტირებულია ნულოვან დეფიციტურ ხარჯვაზე, ხოლო უკიდურეს შემთხვევაში სახელმწიფო ვალების აღება დაკავშირებულია პოტენციურ უკუგებასა და ეფექტიანობასთან. მაგალითად, თავდაცვის ან ინფრასტრუქტურის სფეროებში. ე.ი. სახელმწიფო შემოიფარგლება ზედამხედველის ფუნქციით ეკონომიკურ პროცესებში, საზოგადოების ყოველ წევრს და კერძო სექტორს უბიძგებს (ახალისებს, ან შეიძლება აიძულებს კიდევაც) მთლიანი შიდა პროდუქტის შექმნაში მონაწილეობისკენ და აკისრებს მცირე, მაგრამ შესაძლებლობის მიხედვით გადასახადის გადახდას.

ნეოლიბერალური ეკონომიკური პოლიტიკა (აგრეთვე ცნობილი სახელწოდებით „ლიბერტარიანიზმი“) ეფუძნება სრული ინდივიდუალური თავისუფლების პრინციპიდან გამომდინარე, მაგრამ საზოგადოებრივი ინტერესის გაუთვალისწინებლად უნიფიცირებულ დაბეგვრის სისტემას და საგადასახადო ტვირთის მინიმალიზაციის იდეას. თუმცა, ის ინდივიდუალური თავისუფლების უზრუნველყოფის მიზნით არ გამორიცხავს სახელმწიფოს მხრიდან ფინანსურ მხარდაჭერას. მაგალითად, განათლების ან სოციალურ სფეროებში, ხოლო საზოგადოების ნაწილის მიერ ინდივიდუალური მოთხოვნის შემთხვევაში არ არის ორიენტირებული საბიუჯეტო ბალანსის მიღწევაზე, და თვით მცირე ზომის სახელმწიფოს პირობებში განიხილავს სახელმწიფოსთვის სიმდიდრის გადანაწილების ფუნქციის დაკისრებას არა გადასახადების გაზრდის, თუმცა მომავალი თაობების ხარჯზე. ე.ი. ლიბერტარიანიზმის პირობებში დეფიციტური ხარჯვა დასაშვებია, თუ სახელმწიფო ვალების აღებით მეტი ინდივიდუალური თავისუფლება ფინანსდება - ე.ი. მეტი ინდივიდუალური თავისუფლებაა უკუგების პრიორიტეტი და არა, ბუღალტრული სარგებლიანობა ან სოციალურ-ეკონომიკური ეფექტიანობა.

სახელმწიფო ფინანსების სრულყოფილობის („დაბეგვრის პოლიტიკური ეკონომიკა,“ დავიდ რიკარდო, 1817) გასაღები საგადასახადო სისტემის დივერსიფიკაციაშია, რომელმაც თავის მხრივ უნდა უზრუნველყოს სამი ძირითადი პრინციპის დაცვა და ურთიერთთავსებადობა:

ბიზნეს-სუბიექტების მონაწილეობა სახელმწიფო ფინანსების ფორმირებაში და მოთხოვნა საზოგადოებრივი სიკეთეების მიღებაზე უნდა ექვემდებარებოდეს პირდაპირი დაბეგვრის გზით თვითდაფინანსების პრინციპს, რაც გულისხმობს რეალიზებული შემოსავლის ნაწილის გადაცემას (შემოსავლის შესაძლო წყაროები: სამეწარმეო საქმიანობა, შრომითი საქმიანობა, ფინანსური და/ან რეალური ქონება) საზოგადოების სასარგებლოდ - ე.წ. საშემოსავლო გადასახადი.

ბიზნეს-ობიექტებს (პროდუქტი, მომსახურება) შორის ურთიერთკონკურენციის უზრუნველყოფა, რომელიც ეფუძნება თავისუფალი სამომხმარებლო არჩევანის პრინციპს. მომხმარებელს არ აქვს პროდუქტის გასაღების ვალდებულება, არამედ აღჭურვილია საკუთარი პრეფერენციების განსაზღვრის სრული თავისუფლებით. მხოლოდ იმ შემთხვევაში, თუ მომხმარებელს, მსყიდველობითუნარიანი მოთხოვნილების პირობებში, სურს ბაზრის მიერ შემოთავაზებული პროდუქტის ან მომსახურების მოხმარება ან ინდივიდუალური მოთხოვნის გაჯერება, სახელმწიფო უზრუნველყოფს საბაზრო კონკურენციის დაცვას ირიბი დაბეგვრის გზით - ე.წ. დამატებითი ღირებულების გადასახადი.

ბიზნეს-ობიექტების (პროდუქტი, მომსახურება) წარმოების ან/და მოხმარების პროცესთან დაკავშირებული უარყოფითი სოციალურ-ეკონომიკური ეფექტების (მაგალითად, გარემოს დაცვა) განეიტრალება სახელმწიფოს მიერ, როდესაც აუცილებელი კონტრდაფინანსება აღემატება ინდივიდუალურ შესაძლებლობებს, ხოლო საზოგადოებრივი ინტერესიდან გამომდინარე სახელმწიფო აიძულებს ბაზრის მონაწილეებს ერთობლივი ძალისხმევისკენ წარმოებული ან/და მოხმარებული ნივთის ირიბი დაბეგვრის გზით - ე.წ. აქციზური გადასახადი.

საქართველოში უკვე დამკვიდრებული და ათწლეულობით გამყარებული ზომიერად დაბალი საგადასახადო ტვირთის პირობებში რადიკალური ფისკალური რეფორმა, რომლებიც ორიენტირებული იქნება პირდაპირი საშემოსავლო დაბეგვრის გაუქმებაზე, არ წარმოადგენს ეკონომიკის ზრდის მთავარ გასაღებს.

სიღარიბის დასაძლევად ნებისმიერი ფისკალური რეფორმა უნდა დაუკავშირდეს ეკონომიკის სტრუქტურული პრობლემების იდენტიფიკაციას. მართალია, საშემოსავლოს გაუქმების გზაზე ცალკეული ფისკალური ღონისძიებები წერტილოვნად ან ციკლურად წაახალისებდა ეკონომიკას, მაგრამ ფუნდამენტურად ვერ აღმოფხვრის სიღარიბეს. სიღარიბის მიზეზი არა შემოსვლის დაბეგვრაშია, არამედ იმ მწარე რეალობაში, რომ რეგულარული შემოსავალი არ გააჩნია მილიონზე მეტ ქონების არმქონე, მაგრამ შრომისუნარიან მოქალაქეს.

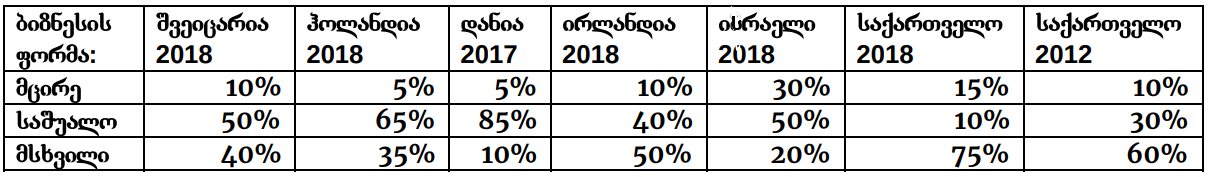

აღნიშნული პარადიგმების ფონზე სიღარიბის გამომწვევი სტრუქტურულ-ეკონომიკური პრობლემები უკავშირდება რეგიონალურ დისბალანსს, ფინანსური რესურსების სიმწირეს, აგრეთვე დისპროპორციას მსხვილ, საშუალო და მცირე ბიზნესებს შორის.

დღევანდელი მოცემულობით საქართველოში საშუალო ბიზნესი არც მიმზიდველია და არც პერსპექტიული. მოგების გადასახადის ტვირთისგან განთავისუფლების მიზნით არსებული საშუალო ბიზნესი ცდილობს, რომ თუნდაც დავალიანების ხარჯზე გაექცეს საშუალო სეგმენტს და გადავიდეს მსხვილ ბიზნესში, ხოლო მცირე ბიზნესს არ უღირს საშუალო სეგმენტში გადასვლა ერთის მხრივ დამატებითი საგადასახადო ტვირთის, ხოლო მეორე მხრივ დამატებითი ფინანსური და შრომითი რესურსების მოზიდვის გამო.

ევროპული ეკონომიკების წარმატებული მოდელები (შვეიცარია, ჰოლანდია, დანია, ირლანდია, ისრაელი) წარმოადგენს დამწყები მცირე ბიზნესების, სამუშაო ადგილების შემქმნელი საშუალო ბიზნესების და გლობალიზაციაზე ორიენტირებული მსხვილი ბიზნესების ჯანსაღ ერთობლიობას, რაც საქართველოს შემთხვევაშიც სტრუქტურული რეფორმების სამიზნედ შეიძლება განვიხილოთ.

სტრუქტურული რეფორმების თანმდევად მიზანშეწონილი იქნებოდა ზომიერი (და არა რადიკალური) ფისკალური რეფორმები შემდეგი მიმართულებებით:

● საშემოსავლო გადასახადის განაკვეთის ეტაპობრივად შემცირება 15%-მდე, როგორც გათვალისწინებული იყო 2010 საგადასახადო კოდექსის შესაბამისი ცვლილებით, საშემოსავლო გადასახადის ადმინისტრირებაზე სრული ცენტრალიზაციის შენარჩუნება და გავრცელება როგორც შრომითი საქმიანობიდან, ისე სამეწარმეო საქმიანობიდან და ქონებიდან მიღებულ შემოსავალზე.

● ე.წ. მოგების გადასახადის სრულად გაუქმება საშუალო ბიზნესის მსხვილ ბიზნესთან თანაბარ მდგომარეობაში ჩაყენების მიზნით.

● დღგ-ს ერთჯერადად დიფერენციაცია 5-15% ფარგლებში პროდუქციის და მომსახურების წარმოშობის, პირველადი მოხმარების დანიშნულების, შუალედური გამოყენების და საბოლოო რეალიზაციის მიხედვით. აგრეთვე, სასტარტო პირობების შექმნა დღგ-ს დეცენტრალიზაციისთვის და ეროვნული წარმოების პროდუქციისთვის დღგ-ს ბრუნვის წესზე გადასვლის მიზნით (იმპორტზე დღგ-ს ამოღება უნდა შენარჩუნდეს ჩათვლის პრინციპით).

● აქციზის ბაზაზე ე.წ. „კონვერგენციის ფონდის“ ფორმირება - ე.წ. ფინანსური ბუფერის შექმნა სახელმწიფო კომპეტენციების დეცენტრალიზაციის (ფორმულა: აუცილებელი ცენტრალური ხელისუფლება, საკმარისი რეგიონალური ხელისუფლება, ძლიერი თვითმმართველობა) პროცესისთვის.

● ე.წ. საპენსიო რეფორმის კერძო სექტორისთვის გადაცემა, სავალდებულოობის კომპონენტის დამატება ასაკობრივი ცენზის გარეშე და სახელმწიფოს ჩახსნა ფინანსური კონტრიბუციისგან.

● კაპიტალის ბაზრის ინფრასტრუქტურის შემდგომი სრულყოფა (მიუხედავად 2017-2019 წელს განხორციელებული მნიშვნელოვანი ტექნიკური ღონისძიებებისა), მომხმარებელთა ფინანსური განათლების ხელშეწყობა, დაზოგვის კულტურის შემდგომი პოპულარიზაცია და კაპიტალის მობილიზაციაზე კერძო სექტორის შემდგომი სტიმულირება.

● დეფიციტურ ხარჯვაზე მორატორიუმის გამოცხადება, არსებული დავალიანების რესტრუქტურიზაცია ეროვნულ ვალუტაში დენომინირებული გრძელვადიანი ობლიგაციების გამოშვების და მათი საერთაშორისო ფინანსურ ბაზრებზე გატანის მიზნით.

ავტორი - არჩილ იაკობაშვილი, ქართულ-ამერიკული უნივერსიტეტის ბიზნესის სკოლის სრული პროფესორი