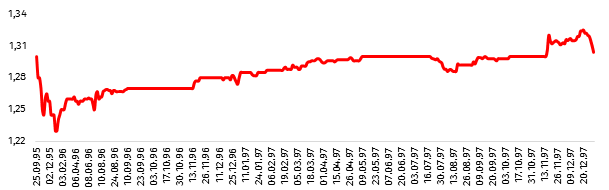

საქართველოში მცურავი გაცვლითი კურსის რეჟიმი მოქმედებს. ამგვარი რეჟიმი გულისხმობს, რომ გაცვლითი კურსი სავალუტო ბაზარზე დგება, მოთხოვნა-მიწოდების შესაბამისად. საპირისპირო ფიქსირებული კურსის რეჟიმია, სადაც ეროვნული ვალუტა მიბმულია სხვა ქვეყნის ვალუტასთან ან ვალუტების კალათასთან (ძირითადად აშშ დოლარი) და კურსი განსაზღვრულია ცენტრალური ბანკის მიერ. იმისათვის, რომ გაცვლითი კურსი შეინარჩუნოს, ცენტრალური ბანკი ინტენსიურად ყიდის ან ყიდულობს იმ ვალუტას, რომელზეც ეროვნული ვალუტის გაცვლითი კურსი მიბმულია. საქართველოში გაცვლითი კურსის ამგვარი რეჟიმი 1997 წლამდე მოქმედება, როცა ლარის კურსი აშშ დოლართან იყო ფიქსირებული. ამ პერიოდში ლარის ნომინალურ გაცვლითი კურსი დოლართან მიმართებით საშუალოდ 1.29 იყო, რომლის მერყეობა 1.35% -ს აღწევდა.

გრაფიკი 1: ლარის ნომინალური გაცვლითი კურსი აშშ დოლართან, 10.1995 – 12.1997

წყარო: საქართველოს ეროვნული ბანკი

საქართველოს ეროვნული ბანკის მმართველების განცხადებებში ხშირად აღნიშნულია, რომ ლარის მცურავი გაცვლითი კურსი მოქმედებს და შესაბამისად, კურსი სავალუტო ბაზარზე განისაზღვრება. თუ კონკრეტულ ვალუტაზე მოთხოვნა იზრდება, მისი ღირებულება მატულობს, ხოლო თუ მოთხოვნა მცირდება, პირიქით, იკლებს.

გარდა ამისა, ეროვნული ბანკი აღნიშნავს, რომ „არანაირ გავლენას არ ახდენს გაცვლითი კურსის განსაზღვრის პროცესზე“. სტანდარტული განმარტების მიხედვით, თავისუფალი მცურავი რეჟიმის პირობებში ეს ასეა, მაგრამ სინამდვილეში ცენტრალური ბანკი მონეტარული ინსტრუმენტებით ლარის კურსზე მოქმედებს. ერთ-ერთი ასეთი საშუალება სავალუტო ინტერვენციებია, როდესაც ცენტრალური ბანკი ვალუტის ბაზარზე ყიდის ან ყიდულობს ეროვნულ ან უცხოურ ვალუტას. შესაბამისად, ეროვნული ბანკი ბაზრის მონაწილე ხდება, რომელიც გავლენას ახდენს ორივე - მიწოდების და მოთხოვნის მხარეს და ამდენად, ზემოქმედებს კურსის განსაზღვრის პროცესზე.

უცხოური ვალუტით ოპერაციები კი მონეტარული პოლიტიკის ნაწილია, რომლის მიზანი ეროვნული ბანკის განმარტებით სავალუტო რეზერვების შევსება (უცხოური ვალუტის ყიდვა), კაპიტალის დროებითი ნაკადების გამო კურსის მოკლევადიანი რყევის კორექტირება, საჯარო და კერძო საგარეო სალდოს შესწორება და ფასების სტაბილურობის მხარდაჭერაა. ამ უკანასკნელის შემთხვევაში სები მიუთითებს, რომ თუ პოლიტიკის ძირითადი ინსტრუმენტის - რეფინანსირების საშუალებით ვერ ხდება პოლიტიკის სწრაფი შერბილება, მაშინ ბანკს შეუძლია ბაზარზე უცხოური ვალუტა შეისყიდოს და ლარის მიწოდება გაზარდოს. აქედან გამომდინარე, მიუხედავად ინტერვენციის მიზნისა, ის ეროვნულ ვალუტის რესურსზე და საბოლოოდ, ფასების სტაბილურობაზე აისახება.

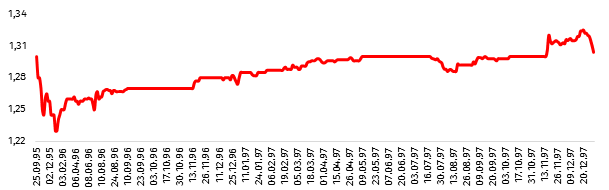

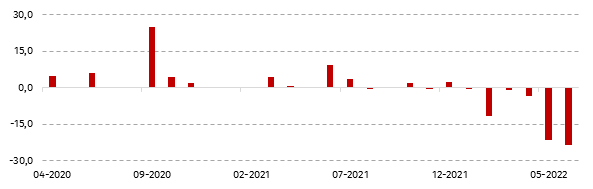

გრაფიკი 2: ეროვნული ბანკის სავალუტო ინტერვენციები, აუქციონი (მლნ აშშ დოლარი)

წყარო: საქართველოს ეროვნული ბანკი

დღევანდელი მდგომარეობით ეროვნული ბანკის ხელთ სულ სამი სავალუტო ინტერვენციის ინსტრუმენტი არსებობს. მათ შორის, ძირითადი სავალუტო აუქციონია. 2009 წლიდან ამ ინსტრუმენტის გამოყენებით, ეროვნული ბანკი ბანკთაშორის სავალუტო ბაზარზე ბლუმბერგის პლატფორმის გამოყენებით აუქციონის სახით პირდაპირ ყიდის ან ყიდულობს უცხოურ ვალუტას. აღნიშნული ინსტრუმენტი ცენტრალური ბანკის მიერ აქტიურად გამოყენება ორივე მიმართულებით, როგორც აშშ დოლარის ყიდვის, ასევე გაყიდვის კუთხით. ამდენად, ზემოთ ჩამოთვლილი მიზნებისთვის სებ-ის მიერ აქტიურად გამოყენებული სწორედ სავალუტო აუქციონი იყო. აღნიშნული საშუალებით, 2009 წლიდან დღემდე, ეროვნულმა ბანკმა ბანკთაშორის სავალუტო ბაზარზე, სულ 330-ჯერ, ჯამში 5 395.0 მლნ ლარის მოცულობის ინტერვენცია განახორციელა. ამ პერიოდში, ცენტრალური ბანკი ბაზარზე უცხოურ ვალუტას უფრო მეტად ჰყიდდა, ვიდრე ყიდულობდა. საერთო ჯამში, სებ-მა 171 ინტერვენციით 3 038.4 მლნ დოლარი გაყიდა, ხოლო 159 ინტერვენციით 2 356.6 მლნ დოლარი იყიდა. 2017-19 წლებში ეროვნული ბანკი ბაზარზე მიყოლებით და ინტენსიურად დოლარს ყიდულობდა, ხოლო 2020-21 წლებში, პირიქით, ჰყიდდა. პირველ პერიოდში ბაზარზე 36 ინტერვენციით 492.3 მლნ აშშ დოლარი იყო ნაყიდი, ხოლო მეორე პერიოდში კი - 38 ინტერვენციით, 1 298.9 მლნ დოლარი გაყიდული.

მართალია, ცენტრალური ბანკის ძირითადი ინსტრუმენტი სავალუტო აუქციონია, მაგრამ მას კიდევ ერთი საშუალება - სავალუტო ოფციონი გააჩნია. აღნიშნული ინსტრუმენტი სებ-ის სავალუტო ინტერვენციის არსენალს 2019 წლიდან შეემატა და მისივე განმარტებით რეზერვების შესავსებად იყენებს. მსგავსად ვალუტის პირდაპირი ყიდვა-გაყიდვისა, სებ-ის მიერ ოფციონის გაყიდვა აუქციონის საშუალებით ხდება. თუმცა, აღნიშნული ინსტრუმენტის გამოყენება არც თუ ისე აქტიური იყო, რადგან მხოლოდ ამოქმედების პირველივე პერიოდში გამოიყენეს, რომლის საშუალებით ეროვნულმა ბანკმა კომერციული ბანკებისგან 2019 წლის თებერვალში 51.3 მლნ აშშ დოლარი იყიდა.

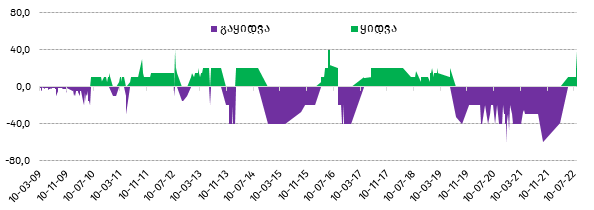

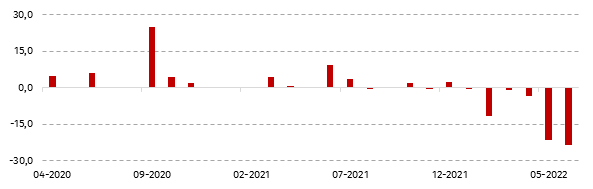

გრაფიკი 3: Bmatch-ს საშუალებით ეროვნული ბანკის სავალუტო ინტერვენციები, წმინდა (მლნ აშშ დოლარი)

წყარო: საქართველოს ეროვნული ბანკი. შენიშვნა* მონაცემები წარმოდგენილია ყოველთვიურად, დოლარის გაყიდვასა და ყიდვას შორის სხვაობით - წმინდა.

ეროვნული ბანკის სავალუტო ინტერვენციის ინსტრუმენტები ზემოთ ხსენებულით არ შემოიფარგლება. კიდევ ერთი ასეთი საშუალება - აუქციონის გარეშე, ბლუმბერგის Bmatch პლატფორმაზე სავალუტო ინტერვენციების „წესებზე დაფუძნებული“ მექანიზმი 2020 წლის აპრილიდან ამოქმედდა. მართალია, ცენტრალური ბანკი აღნიშნულ მექანიზმს წესებზე დაფუძნებულს უწოდებს, მაგრამ ასეთი კოდიფიცირებული წესები და ინტერვენციის პოლიტიკის პრინციპები სამართლებრივ აქტებში ასახული არ არის. ასეთი რამ კი აუცილებელია, რათა ცენტრალური ბანკის მიერ ადგილი არ ჰქონდეს დისკრეციის თვითნებურად ბოროტად გამოყენებას და ფართო საზოგადოებისთვის პროცესი გამჭვირვალე იყოს. ხსენებული პლატფორმის საშუალებით ცენტრალური ბანკის სავალუტო ინტერვენციები აქტუალური საკითხი გახდა მას შემდეგ, რაც 03 აგვისტოს მონეტარული გადაწყვეტილების შემდეგ გამართულ პრეს-კონფერენციაზე ეროვნული ბანკის მმართველმა კობა გვენეტაძემ განაცხადა, რომ Bmatch-ს საშუალებით სებ-მა ივლისში 110.0 მლნ აშშ დოლარი შეისყიდა.

Bmatch ბლუმბერგის სავაჭრო პლატფორმაა, სადაც ვალუტით ვაჭრობა არა აუქციონის პრინციპით, არამედ განაცხადის დამთხვევას ეფუძნება. სისტემის მონაწილე განაცხადს აკეთებს ვალუტის ყიდვა ან გაყიდვაზე სასურველი კურსით და ოდენობის მითითებით, რაც გაცვლითი კურსის თანხვედრის შემთხვევაში სავაჭრო სისტემის მიერ ავტომატურად კმაყოფილდება. თავად სავაჭრო სისტემაში მონაწილეობს კომერციული ბანკები, მიკრო-საფინანსო ორგანიზაციები, ლიცენზირებული საბროკერო დაწესებულებები და ეროვნული ბანკის ნებართვით არასაფინანსო კომპანიები. ასეთ ორგანიზაციებს შორის ვისოლი, მაგთი და რომპეტროლია. ასევე, სავაჭრო სისტემაში სავალუტო ოპერაციებს ახორციელებს საპენსიო სააგენტო. ამდენად, სისტემაში განთავსებული განაცხადები მხოლოდ ჩამოთვლილი მონაწილეებისა და ეროვნული ბანკისთვის არის ხელმისაწვდომი. თუმცა, ეროვნული ბანკისთვის ინფორმაცია არამხოლოდ მარეგულირებლის, არამედ უშუალოდ სავალუტო ყიდვა-გაყიდვების მონაწილისთვისაც ხელმისაწვდომია.

ეროვნულმა ბანკმა Bmatch პლატფორმაზე სავალუტო ინტერვენციები 2020 წლის აპრილიდან დაიწყო, მაგრამ ამის შესახებ ინფორმაცია, განსხვავებით სავალუტო აუქციონისა, სრულყოფილად და პროაქტიულად არ ქვეყნდება. სებ-ის მიერ Bmatch-ის საშუალებით განხორციელებული ინტერვენციების აგრეგირებული მაჩვენებლები თვის დასრულებიდან 25 დღეშია ხელმისაწვდომი. ცენტრალური ბანკის მიერ გამოქვეყნებული მონაცემები წმინდა ოპერაციები - უცხოური ვალუტის გაყიდვასა და ყიდვას შორის სხვაობაა. აქედან გამომდინარე, აგრეგირებული დონეზეც უცნობია ცალ-ცალკე, ყიდვის და გაყიდვის მოცულობა. ამ დროისთვის, საჯარო ხელმისაწვდომი ინფორმაციით, გასული წლის ნოემბრიდან მოყოლებული სებ-ის მიერ ბაზარზე დოლარის წმინდა შესყიდვა ხდებოდა, რომელიც ბოლო თვეებში გაზრდილია. მიმდინარე წლის მაისში სებ-ის მიერ Bmatch-ს საშუალებით აშშ დოლარის წმინდა შესყიდვა 21.3 მლნ იყო, რაც ივნისში 23.4 მლნ აშშ დოლარამდეა გაზრდილი. ივლისის მონაცემები 25 აგვისტოს იქნება ხელმისაწვდომი.

ცენტრალური ბანკის მიერ სავალუტო ინტერვენციის ახალი ინსტრუმენტის გამჭვირვალობის პრობლემა ამით არ ამოიწურება, რადგან სებ-ის ყიდვა-გაყიდვის განაცხადზე, მის პერიოდულობასა და სხვა მნიშვნელოვან საკითხებზე ინფორმაცია ხელმისაწვდომი არ არის. მაგალითად, უცნობია დროის კონკრეტულ პერიოდში ეროვნულმა ბანკმა რამდენი სავალუტო ინტერვენცია განახორციელა, რა მოცულობის ვალუტა იყიდა ან გაყიდა, რა იყო გაცვლითი კურსი და ა.შ. აქედან და მათ შორის, უშუალოდ Bmatch პლატფორმაზე ვაჭრობის მექანიზმიდან გამომდინარე არსებობს კორუფციული რისკები - ეროვნულ ბანკსა და სისტემის მონაწილეს შორის წინასწარი შეთანხმებით გარიგების შესახებ. მაგალითად, ცენტრალურმა ბანკმა მისთვის სასურველი ეკონომიკური აგენტიდან ძვირად იყიდოს უცხოური ვალუტა ან იაფად გაყიდოს. ასეთი გარიგების მეორე მხარე საჯარო ინსტიტუტია, რომელსაც ფართო ძალაუფლება გააჩნია და შეუძლია ეკონომიკაში „წაგებულების“ და „მოგებულების“ განსაზღვრა. შესაბამისად, რისკის ქვეშ დგება სამართლიანი და კონკურენტუნარიანი გარემოს საკითხი.

Bmatch-ის საშუალებით ეროვნული ბანკის სავალუტო ინტერვენციის პრობლემა ამით, ინფორმაციის ხელმიუწვდომლობით და წინასწარი გარიგებების შესაძლებლობით არ ამოიწურება. კიდევ ერთი პოტენციურად პრობლემური საკითხი ლარის „ოფიციალური“ გაცვლითი კურსია. მართალია, ცენტრალური ბანკი არ ადგენს ნომინალური გაცვლით კურსს არცერთ ვალუტასთან მიმართებით, მაგრამ ნორმატიული აქტით განსაზღვრული წესით, სებ-ს მიერ ქვეყნდება „ოფიციალური“ გაცვლითი კურსის ნიშნული. მათ შორის, დომინანტურ ვალუტასთან - დოლართან მიმართებით ასე კურსის გამოანგარიშება და გამოქვეყნება ხდება Bmatch-ის პლატფორმაზე დადებული გარიგებების. კერძოდ, „ოფიციალური“ კურსი განისაზღვრება პლატფორმაზე გამოქვეყნებული კურსების საშუალო შეწონილი მაჩვენებლით. თუმცა, გაანგარიშების დროს მხედველობაში არ მიიღება საბაზრო კურსისგან არსებითად განსხვავებული კურსით გარიგება (საშუალო კურსისგან 2.5% და მეტით განსხვავებული), ორ კონტრაგენტს შორის მსგავსი პირობებით დადებული საპირისპირო გარიგებები და ის გარიგება, რომელიც სებ-ის მიერ არასაბაზროდ ჩაითვლება.

სებ-ის მიერ გამოქვეყნებული „ოფიციალური“ კურსი არსებითად მნიშვნელოვანია, რადგან ის გამოიყენება ბუღალტრული ანგარიშგების და ფისკალური ურთიერთობების დროს. მაგალითად, „ოფიციალური“ გაცვლითი კურსის გამოყენება სავალდებულოა ეროვნულ ბანკის მიერ საბიუჯეტო ანგარიშსწორებისას და სხვა რიგ შემთხვევებში. გარდა ამისა, ეკონომიკურ აგენტებს შორის რიგი ტრანზაქციები (მაგალითად, უძრავი ქონება, საგანმანათლებლო მომსახურება და უამრავი სხვა) აშშ დოლარში ხორციელდება, მაგრამ „ლარი არის გადახდის ერთადერთი კანონიერი საშუალება საქართველოს ტერიტორიაზე“ და უკვე, 2017 წლიდან „მეწარმის მიერ საქართველოს ტერიტორიაზე ქონების რეალიზაციის ან/და მომსახურების გაწევის შეთავაზებისას ან/და რეკლამირებისას ფასი გამოხატული უნდა იყოს მხოლოდ ლარით“ და შესაბამისად, ანგარიშსწორება ლარში ხდება. ასეთ შემთხვევაში, ეკონომიკურ აგენტებს შორის ზეპირი თუ წერილობითი ხელშეკრულება ექვივალენტის მითითებით დგება.

ლარის „ოფიციალური“ გაცვლითი კურსი განსაზღვრაში ცენტრალური ბანკის გარიგებებიც მონაწილეობას და არსებული წესით არ გამოირეცხება. აღნიშნული ეროვნული ბანკის პრეზიდენტმა „ბიზნეს მედია საქართველოს“ გადაცემა „რედაქტ2 თანაც“ დაადასტურა. Bmatch-ის პლატფორმაზე ვაჭრობის პრინციპი და ცენტრალური ბანკის ინტერვენციების გაუმჭვირვალობა ამ უკანასკნელს შესაძლებლობას უტოვებს არაკეთილსინდისიერად გამოიყენოს დისკრეცია. მაგალითად, ეროვნულმა ბანკმა განიზრახა, რომ „ოფიციალური“ კურსი გააუფასუროს (ან გაამყაროს), ან მისთვის სასურველ მონაწილეს ძვირად გააყიდვინოს დოლარი. ყოველ შემთხვევაში ორი რამ შეიძლება ამოძრავებდეს - გაუფასურება ან/და მისთვის სასურველისგან დოლარის ძვირად ყიდვაა; გამყარება ან/და მისთვის სასურველისთვის დოლარის იაფად მიყიდვა. მართალია, ბოლო თვეების სტატისტიკით უცხოური ვალუტით ვაჭრობაში ცენტრალური ბანკის დაბალი წილიდან გამომდინარე, მის მიერ დადებული გარიგებები საშუალო შეწონილი - „ოფიციალური“ კურსის ცვლილებაზე არსებითად არ აისახება, მაგრამ გარიგებების მოცულობის და სიხშირის შემთხვევაში სებ-ის ინტერვენციების გავლენა თვალსაჩინო იქნება. მეორე მხრივ, თუ ეროვნული ბანკის სავალუტო ჩარევები ინტენსიურ ხასიათს მიიღებს, თავისუფალი მცურავი გაცვლითი კურსი de jure დარჩება.

საბოლოოდ, შეგვიძლია ვთქვათ, რომ ცენტრალური ბანკის მიერ, აუქციონის გარეშე, Bmatch პლატფორმის საშუალებით სავალუტო ინტერვენციები არ აკმაყოფილებს გამჭვირვალე მონეტარული პოლიტიკის პრინციპებს. მონეტარული პოლიტიკის და მისი ერთ-ერთი ნაწილის, სავალუტო ინტერვენციების ღიაობა მნიშვნელოვანია იმისათვის, რომ საჯარო ინსტიტუტის მიერ არაკეთილსინდისიერად და კორუფციული მიზნებით არ მოხდეს ძალაუფლების გამოყენება, რომლის შედეგი კონტრპროდუქტიული - ეროვნული ვალუტის გაცვლითი კურსის არასტაბილურობა იქნება. ამდენად, ეროვნულ ბანკს მართებს პროცესი მეტი გამჭვირვალობის უზრუნველყოფა, რაც უპირველესად მნიშვნელოვანია ინსტიტუციური სანდოობის მისაღწევად. ამგვარი სანდოობა არსებითი ფაქტორია ლარის სტაბილურობისთვის, რადგან ამ უკანასკნელისადმი უნდობლობა დიდია. აღნიშნული კარგად ვლინდება, როცა საშინაო თუ საგარეო გარემოს ოდნავი გაუარესებაც კი საკმარისია იმისათვის, რომ ხელთარსებული ლარის რესურსების უცხოურ ვალუტაში გადაცვლის პანიკურ პროცესი დაიწყოს.

(სტატიის ავტორის მოსაზრება, შესაძლოა, არ ემთხვეოდეს BM.GE-ის რედაქციის პოზიციას)